Det kan være tillokkende at gå uden om at tegne en indboforsikring, da man på den måde slipper for at skulle af med de ekstra penge hver måned. Dog kan der være en stor risiko forbundet med ikke at have en indbioforsikring, da du på den måde ikke er dækket ind, hvis der skulle ske noget med dine ting, eller ting du låner / lejer.

Der er især mange unge mennesker, der vælger indboforsikringen fra, da de nemt kan se de penge blive brugt andre steder i et stramt budget, hvor der ikke er meget at gøre godt med. Men det kan være et ekstremt dyrt valg at vælge en indboforsikring fra, da du, hvis uheldet er ude, og står og skal erstatte op til flere stjålne eller ødelagte ting, kan ende med en meget dyrere regning uden en indboforsikring, end hvis du havde haft tegnet en forsikring.

Så er du eksempelvis lige flyttet hjemmefra, eller skal du snart til det, er du muligvis i gang med at undersøge, hvad en indboforsikring er, og om du virkelig har brug for at tegne en. Og selvom det kan være irriterende at skulle af med 200 kroner om måneden, når man i forvejen måske er studerende og kun har en SU at leve af, vil det være endnu mere ærgerligt at stå en dag med en ødelagt computer, fjernsyn eller at have haft indbrud, og derefter skulle erstatte alle tingene selv. Så er det altså det være at springe en enkelt bytur over om måneden, for så at have råd til at tegne en indboforsikring i stedet for, selvom det virker som en kedelig løsning.

Få en billigere indboforsikring som studerende

Selvom det kan virke hårdt at skulle se 200 kroner forsvinde fra sin konto hver måned til noget så kedeligt som en forsikring, så er det altså penge, der er givet godt ud. Og skulle du stå i den situation, at du er studerende, har du mulighed for at spare en del penge om måneden på din indboforsikring samt en række øvrige forsikringer.

Dermed kan det altså være, at der stadig er råd til pasta og ketchup eller en enkelt øl med vennerne, nu hvor du kan få en ret stor besparelse på din kommende forsikring. Men hvor meget kan du så helt konket se frem til at spare?

Det kommer helt an på, hvilket forsikringsselskab, du vælger at tegne din forsikring hos. Hvis vi tager udgangspunkt i en indboforsikring, så har vi herunder lavet en hurtig gennemgang af, hvad du som studerende kan spare på en indboforsikringn hos en række af de danske forsikringsselskaber.

Priseksemplet er baseret på en 24 årig studerende i en toværelses lejlighed på 50 kvadratmeter sammen med en partner.

Indboforsikring sammenligning

Alm Brand Ungdomsforsikring (Indboforsikring og ulykkeforsikring) – 191 kroner / måned

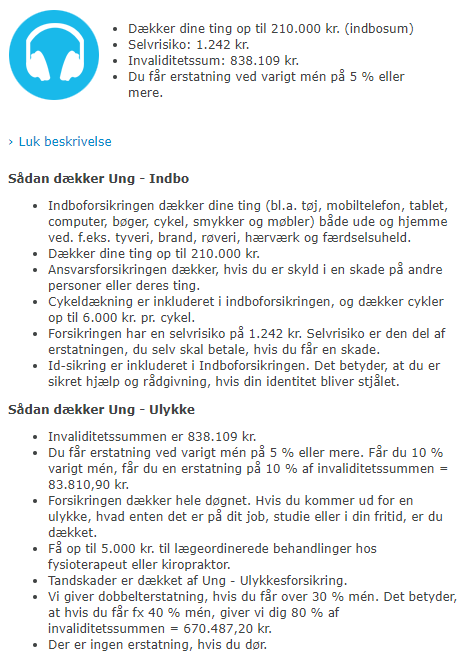

Hvis du vælger at blive kunde hos Alm Brand, kan du tegne en decideret ungdomgsforsikring, hvor du både får en indboforsikring samt en ulykkeforsikring i en samlet pakke. Din selvrisiko i dette tilfælde vil være 1.242 kroner, mens du er dækket op til en sum på 210.000 kroner.

Prisen for denne ungdomsforsikring med både indbo og ulykke vil hos Alm Brand være 191 kroner om måneden, eller 2.292 kroner om året.

På billedet herunder kan du se, hvad der er dækket ind, hvis du vælger at tegne denne forsikringspakke hos Alm Brand.

IF Skadeforsikring (Indboforsikring) – 127 kroner / måned

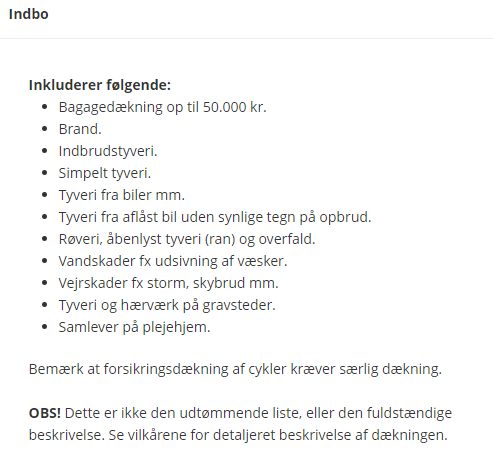

Du kan også vælge at tegne din indboforsikring hos IF, som også har et godt tilbud til dig, der er på udkig efter en billig indboforsikring. De har et par forskellige pakker, men her i denne gennemgang kigger vi kun på de billigste løsninger, så du kan finde ud af, hvordan du billigst får fat i en indboforsikring, der stadig dækker det, den skal dække.

Her har vi valgt et udgangspunkt på en indbossum (det vil sige den samlede værdi af dit indbo) på 200.000 kroner. Det kan være højere eller lavere for dit vedkommende, men foruden en Macbook, så er det gerne begrænset, hvor meget andet dyrt indbo, man har stående som studerende. Selvrisikoen er i dette tilfælde på 1.000 kroner.

Her kan du slippe med en månedlig pris på 127 kroner, eller 1.519 kroner om året. Det er væsentligt lavere end eksempelvis Alm Brand, men her skal du også lægge mærke til, at du blandt andet ikke får en ulykkeforsikring inkluderet. Herunder kan du se et billede af de ting, der er med i denne indboforsikring hos IF.

Alka (indboforsikring) – 108,96 kroner / måned

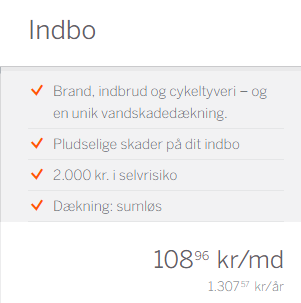

Skal det være endnu billigere, kan du også vælge den løsning, som Alka har. Her skal du blot være opmærksom på, at du vil have en højere selvrisiko, end hvis du eksempelvis tegner en forsikring hos en af de to forrige selskaber. Men går du bare efter den billigste forsikring på dit indbo som studerende, kan Alka forsikringen være en ganske fin løsning.

Dækningssummen er sumløs, det vil sige, at der ikke er nogen grænse, som på de to forrige. Selbvrisikoen vil som sagt være lidt højere, hvilket i dette tilfælde helt konkret lyder på 2.000 kroner. Det vil sige, at hvis uheldet skulle være ude, skal du selv dække de første 2.000 kroner på skaden.

Den månedlige pris for en indboforsikring til en ung studerende hos Alka kan altså lande helt nede på 108,96 kroner om måneden eller 1.307,57 kroner om året. Herunder kan du se nærmere på, hvad der er med, eller rettere hvad der ikke er med i denne forsikring fra Alka.

Next (indboforsikring og ansvarforsikring) – 136 kroner / måned

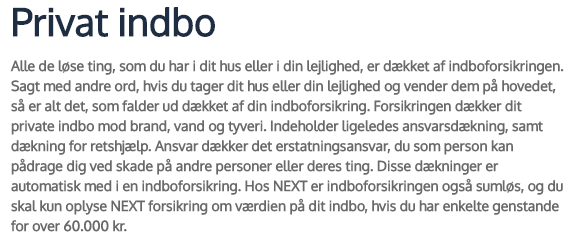

Du kan også vælge at lade dig forsikre af Next, som er en af de nyere forsikringsselskaber herhjemme. Selvom de er relativt nye på markedet, har de allerede markeret sig solidt med tusindvis af nye kunder siden de slog dørene op for første gang. De har ikke en lige så lav pris, som nogle af de forrige selskaber, men de har stadig et relativt godt tilbud til dig.

Hos Next kommer prisen meget an på, hvor høj en selvrisiko, du vælger, akkurat som det også gør sig gældende hos mange andre forsikringsselskaber. Uanset hvilken løsning du vælger hos Next, er der dog den fordel, at alle indboforsikringer hos dem er sumløse. Det vil mere konkret sige, at enkeltgenstande med en værdi op til 66.381 automatisk er dækket ind.

Vælger du en selvrisiko på 4.000 kroner, som er utroligt højt sat, vil det give dig den billigste månedlige indboforsikring med en pris på 136 kroner om måneden eller 1.692 kroner om året. Sætter vi selvrisikoen ned til 1.000 kroner, vil du skulle af med 201 kroner om måneden eller 2.472 kroner om året.

I begge tilfælde har du glæde af deres private indboforsikring og private ansvarsforsikring. Du kan se på billederne herunder, hvad du konkret vil være dækket ind for hos Next med deres minimale og billigste løsning.

GF Forsikring (indboforsikring og ansvarsforsikring) – 114 kroner / måned

Den sidste forsikring, vi kommer til at kigge nærmere på her, er den løsning, du som ung studerende finder hos GF Forsikring. Her har de også en rigtig god pakkeløsning til dig, der gerne vil slippe billigt, men som samtidig ikke er interesseret i at have en selvrisiko på 10.000 kroner.

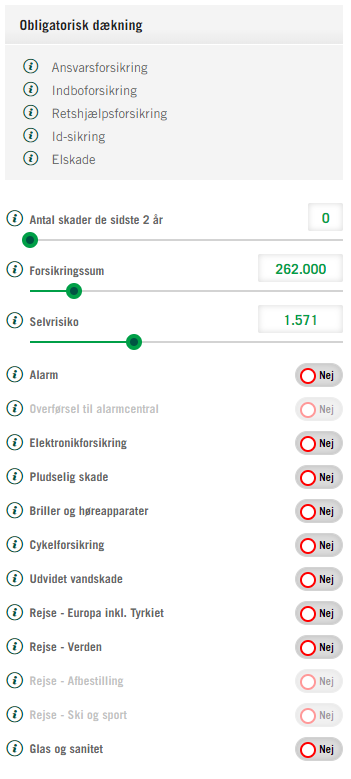

I vores tilfælde har vi taget et udgangspunkt på en indbossum på 262.000 kroner og en selvrisiko på 262.000 kroner. Derudover med det forbehold, at der ikke har været anmeldt nogle skader i løbet af de sidste to år. Vær opmærksom på, at der er en masse tilvalg tilgængelige på mange af forsikringerne, og du derfor skal være yderst opmærksom på, hvad du rent faktisk får med i den enkelte forsikring hos det enkelte forsikringsselskab, da det kan variere meget.

I dette tilæflde hos GF Forsikring kan du slippe med en pris på 114 kroner om måneden eller 1.374 kroner om året. Her vil du have en indboforsikring samt en ansvarsforsikring, retshjælpsforsikring, id-sikring og elskade med i prisen. Hvad der helt konkret er og ikke er inkluderet i dette eksempel, kan du se på billedet, som vi har vedhæftet herunder.

Hvordan flytter jeg min forsikring fra et selskab til et andet?

Har du allerede en forsikring hos et forsikringsselskab, kan det være, du er i tvivl om, hvordan og hvorledes du rent praktisk skifter fra et forsikringsselskab til et andet. Men det er faktisk ikke særlig svært, da det ofte vil blive gjort for dig af dit nye forsikringsselskab.

Akkurat som vi kender det fra mobilselskaberne, hvor du, hvis du skifter fra et selskab til et andet, automatisk bliver rykket over. Det praktiske med at opsig dit gamle abonnement tager dit nye selskab sig af. Så får du meldt dig ind i et nyt selskab, skal dui langt de fleste tilfælde ikke gøre noget selv.

Du skal dog være opmærksom på, at dette kun kan lade sig gøre, såfremt du ikke har nogen bindende aftale med det selskab, du gerne vil rykke væk fra. Hos mobilselskaberne er det jo gerne således, at du ofte har bundet dig for en periode på eksempelvis 6 måneder. Så vil du ikke kunne opsige dit abonnement og rykke over til et nyt selskab, før det halve år er gået. Så har du en lignende binding på din forsikring, skal du være opmærksom på, at denne binding skal udløbe først.

Er det dyrt at få en indboforsikring, når jeg er ung?

Hvis du er ung og gerne vil tegne en indboforsikring, kan det være, at du er bekymret for, at det er meget dyrere for dig at tegne en forsikring på grund af din alder. Men heldigvis gælder der ikke de samme uskrevne regler, som vi eksempelvis kender det fra bilforsikringerne.

Hvis vi tager en bilforsikring, er det jo gerne således, at jo ældre du er, og jo længere tid du har haft dit kørekort og desuden kørt uden skader, jo billigere en pris vil du få på din forsikring. Ofte kan der være en forskel på mange tusinde kroner om året, og det kan virke unfair, at bare fordi nogle unge mennesker kører for stærkt, så skal det gå ud over alle. Men sådan er det heldigvis kun, når det kommer til bilforsikringer.

Er du ung, kan du nemlig glæde dig over, at du oftest vil opleve at kunne få en langt billigere pris på eksempelvis din indboforsikring. Og er du oven i købet studerende, vil du typisk bare få en endnu bedre pris.

Her gælder lidt det omvendte end ved bilforsikringen. For jo ældre man bliver, jo flere og dyrere ting vil man typisk skrabe til sig af materielle ting, og dermed bliver det også gerne dyrere at forsikre en 45-årig bankdirektørs indbo, end det vil blive at forsikre en 22-årig enlig studerende med en 5-år gammel Macbook Pro som sin dyreste ejendel.

Så for en gangs skyld kan det ende med at blive en fordel for dig at tegne en forsikring, når du er ung.

Saml alle dine forsikringer et sted og spar penge

Inden du vælger at tegne din nye indboforsikring hos et nyt forsikringsselskab, kan det være en god idé at samle alle dine forsikringer et sted. Der er mange forsikringsselskaber, der giver dig muligheden for at få en større rabat på dine forsikringer, hvis du vælger at samle dem alle sammen hos et enkelt selskab.

Har du eksempelvis din indbo-, bil- og rejseforsikring samlet hos et enkelt forsikringsselskab, er der gode chancer for, at den individuelle pris på hver enkelt forsikring kan falde med minimum 210-20%, fordi du til gengæld er en god kunde, der har samlet alle tre forsikringer det samme sted.

Så efter at du har tegnet din første forsikring, hvilket muligvis kan være denne indboforsikring, og du så på et senere tidspunkt skal tegne dig en ny forsikring, hvilket eksempelvis kunne være en bilforsikring, når du får anskaffet dig sådan en, er det en rigtig god idé at gå til dit nuværende forsikringsselskab for at høre, hvad de kan tilbyde dig en bilforsikring for. Og det samme gælder for alle øvrige kommende forsikringer, du måtte tegne dig med tiden.

Bliv ved med at sammenligne priser fra de forskellige forsikringsselskaber

En fejl, som koster mange danskere utroligt mange penge hvert eneste år, er, at de holder op med at sammenligne priserne på deres forsikringer, når de har tegnet dem. Den typiske dansker vil altså tegne en indboforsikring, bare for at tage et eksempel, og efterfølgende vil vedkommende så holde sig til den indboforsikring igennem de næste mange år.

Dette er som sådan også fint nok, og det er uden tvivl den nemmeste løsning, hvilket også er grunden til, at der er rigtigt mange, der falder i netop denne fælde.

Lad os sige, at vedkommende har tegnet en indboforsikring hos Alka, der koster ham 200 kroner om måneden. Det svarer til 2400 kroner om året. Den indboforsikring beholder personen så i de næste 30 år. Det vil altså sige, at han over de 30 år har lagt i alt 72.000 kroner hos Alka for sin indboforsikring.

Hans nabo har tegnet den samme indboiforsikring på samme tidspunkt og til samme pris. Efter fem år vælger han dog lige at undersøge, om han ikke kan få den til en bedre pris et andet sted. Og efter kun fem minutter finder han ud af, at han kan få nøjagtigt den samme forsikring hos Next for kun 130 kroner om måneden.

De første fem år har han betalt 2400 kroner om året for sin forsikring, men herefter skifter han så til Next, hvor han sparer 840 kroner om året. I de følgende 25 år sparer han altså 21.000 kroner sammenlignet med vores første kammerat.

21.000 kroner som han altså kan bruge på alt muligt andet. Og det, som er vigtigt at tage med fra dette eksempel er, at han altså ikke er gået ned i kvalitet, efter at han er skiftet til et billigere forsikringsselskab. Han har fået nøjagtigt den samme forsikring med de samme fordele – blot til en lavere pris.

Så lad være med at være ham, der hårdnakket bliver ved med at være hos det samme forsikringsselskab, bare fordi at det er nemmest. Vi anbefaler, at du mindst en gang om året tjekker op på, om din forsikring kan blive billigere et andet sted.

Og husk på, at dit nye forsikringsselskab typisk vil sørge for at opsige din gamle forsikring, og derfor kræver det altså ikke meget mere end et par minutters arbejde om året. Er det ikke meget godt givet ud for 21.000 kroner ekstra i lommen?

Og hvorfor ikke lege med tanken om, at vores kære nabo i eksemplet herover havde fundet sig en endnu billigere forsikring efter yderligere fem år? Så vil han have betalt 200 kroner om måneden de første fem år, 130 kroner om måneden de næste fem år, og måske 110 kroner om måneden de resterende 20 år.

Så vil den samlede besparelse altså have heddet 25.800 kroner over den samme periode.

Så et rigtig godt råd er altså at være opmærksom på, hvordan priserne på forsikringer ser ud. For der kan være mange penge at hente ved at skifte til billigere alternativer løbende. Priserne på abonnementer er ikke noget, man kun skal undersøge, når man skal tegne forsikringen for første gang.

Og det gælder altså stort set alle dine abonnementer. De her 25.800 kroner fra dette eksempel er altså kun med indboforsikringen som eksempel. Lad os sige, at du gør det samme med alle dine andre forsikringer og yderligere abonnementer. Det kan være din ulykkesforsikring, rejseforsikring, ansvarsforsikring, dit mobilabonnement, dit tv-abonnement, din privatalarm, dit bredbånd og hvad der nu ellers kan være.

Hvis du kan spare den samme mængde penge på alle de ting, som du vil kunne spare på din indboforsikring, kan du altså se frem til en besparelse, der løber op i mange hundrede tusinde kroner over en længere periode på 20-30-40 år.

Hvis vi sætter tallet på eksempelvis 300.000 kroner sparet over en 30-årig periode, vil det altså svare til ekstra 10.000 kroner om året, som du kan bruge på lige netop det, du har lyst til. Og hvem kan ikke finde noget at bruge 10.000 kroner på? Rejser? Gaver? Forkælelse til dig selv?

Der er mange muligheder. Så gør nu dig selv den tjeneste at sammenligen de priser ofte – også selvom du allerede har tegnet et abonnement. Der er mange penge på højkant. Og selvom du skal sammenligne priserne på alle dine forsikringer og abonnementer, tager det ikke meget mere end et par timer – og det er altså kun en gang om året. Hvis du ikke har tid til det, har du heller ikke fortjent de 300.000 kroner eller sågar mere, som det kan løbe op i over en periode på eksempelvis 30 år.

Og det er aldrig for sent at gå i gang med dette. Uanset om du har haft din forsikring i et halvt år eller i 30 år, så er der altså gode muligheder for at spare penge på den ved at rykke over til en billigere løsning. Så lad være med at tro, at det med at sammenligne priser på sine abonnementer og forsikringer kun er noget, man kan få noget ud af, når man har ved at være oppe i alderen. Det kan alle gøre.

Husk at du kan være dækket ind af dine forældres indboforsikring

Dette er et punkt, som kan være godt at være opmærksom på, hvis du stadig er under 21. For så kan du nemlig stadig være dækket ind af dine forældres indboforsikring, selvom du ikke længere bor derhjemme.

Det er nemlig sådan, at en indboforsikring dækker både din partner og dine børn, måtte de have registreret adresse på den bopæl, hvor indboforsikringen dækker. Derudover dækker en indboforsikring typisk også udeboende børn under 21, såfremt de ikke har et fast parforhold, børn eller egen indboforsikring.

Så hvis du skal til at flytte hjemmefra, og du er under 21, er det en god idé lige at undersøge, om dine forældres indboforsikring ikke skulle dække dit indbo. Er det tilfældet, vil det jo være fjollet at gå ud og tegne din egen indboforsikring, hvis du allerede er dækket fint ind på det område.

Lever du sammen med en fast partner, skal I dog ud og have fat i jeres egen indboforsikring. Vær dog opmærksom på, at I i dette tilfælde kun skal tegne en enkelt indboforsikring og ikke en hver. Det er der en hel del, der kommer til at gøre, og det er der ingen grund til, da du er fint dækket ind af din partners egen indboforsikring og omvendt.

Bor du sammen med en roommate, kan i også sagtens være dækket ind af en enkelt indboforsikring. Der er intet krav om, at I skal have et fast parforhold for at kunne være dækket ind begge to. Dog er det altid en god idé at tjekke op på dette hos dit forsikringsselskab, så du ikke bare går ud fra en antagelse. Så er det bedre at være på den sikre side. Men hos de fleste forsikringsselskaber gør dette sig heldigvis gældende.

Hvad dækker en indboforsikring?

Som udgfangspunkt dækker en indboforsikring alle de ting, der hører til i det private hjem. Det kan være ting som møbler, ure eller hobbyudstyr. Der kan dog gælde specielle regler for særlige ting, og derfor kan det være en god idé at læse op på, hvad der er dækket ind i netop din indboforsikring, eller den du er ved at tegne.

Som regel er det en tommelfingerregel, at alt det, der ville vælte ud af en bolig, hvis du tog den og vendte på hovedet, er dækket ind under en indboforsikring. Men man kan desværre ikke bare gøre det op så enkelt, da der kan gælde særlige regler inden for specifikke produktgrupper.

Lad os sige, at du en dag kommer til at skubbe til dit fjernsyn, så det ryger på gulvet og går i stykker. Så kan det være, at du regner med, at du bare kan få det erstattet af forsikringen. Men hos nogle selskaber skal du have en tilvalgt elektronikforsikring eller en udvidet indboforsikring, før du kan få en ting som et fjernsyn erstattet.

Cykler er et andet område, hvor mange mennesker også er i tvivl om, hvor de står, såfremt deres cykel en dag bliver stjålet. Og med cykler er det også således, at du skal have en særlig cykelforsikring, som typisk også vil være et muligt tilvalg i en indboforsikring, før dine cykler er dækket ind af dit forsikringsselskab ved bl.a. tyveri.

Så har du nogle særlige ting, som du ikke er sikker på er dækket ind af din indboforsikring, er det en rigtig god idé at tage en snak med dit forsikringsselskab eller læse nærmere op på, hvad der helt specifikt er dækket ind med den løsning, du har eller har kig på.

Hvis der er nogle ting, der ikke er dækket ind af din nuværende indboforsikring, som du gerne vil have dækket ind, er det heldigvis ofte ganske nemt at tilvælge yderligere forsikringer til din nuværende forsikring. Så vil du eksempelvis gerne have en cykelforsikring, nu hvor du har købt en flot ny cykel, kan det typisk bare blive tilføjet til din nuværende forsikring for et ekstra lille beløb om måneden.

Er min iPhone dækket ind af min indboforsikring?

Et område som er relevant for rigtig mange mennesker er iPhonen. Er den dækket ind af din indboforsikring, eller hvordan står du, hvis du en dag skulle få den stjålet eller tabe den på jorden?

Der kan være rigtig mange scenarier, hvor du kan risikere at få ødelagt din telefon eller miste den. Og der vil typisk være forskellige svar på, om hvorvidt din forsikring dækker eller ej, alt afhængig hvilket scenarie du er ude for. Derfor kan du herunder se en liste over, hvornår din iPhone vil være dækket ind under din indboforsikring, og hvornår den ikke vil være dækket ind af din indboforsikring.

Din iPhone er dækket ind af din indboforsikring hvis:

- Din iPhone bliver stjålet

- Din iPhone går til i en brand

- Din iPhone kortslutter efter overspænding ved opladning af batteriet

- Din iPhone går i stykker ved et biluheld

Din iPhone er IKKE dækket ind hvis:

- Din iPhone stopper med at virke

- Din iPhone tabes og går i stykker

- Din iPhone kommer med i bad

- Din iPhone får vand ud over sig

- Din iPhone bliver ødelagt af dine børn

- Din iPhone bliver ødelagt af dine kæledyr

- Din iPhone bliver ødelagt af en ven

- Din iPhone glemmes

- Din iPhone går i stykker ved kulde

- Din iPhone får støv, savsmuld eller sand ind i sig

Generelt gør et sig gældende, at din iPhone altså ikke er dækket af din indboforsikring, hvis du selv eller en bekendt eller relateret selv har handlet uforsvarligt med mobilen. Den er heller ikke dækket ind ved længerevarende slitage eller ved tegn på brug. Bliver din iPhone eksempelvis langsom over tid, er det heller ikke noget, din indboforsikring tager sig af.

Det er vigtigt lige at pointere, at disse punkter kun er vejledende. Det er altid op til det enkelte forsikringsselskab at vurdere den enkelte sag, sog derefter tage stilling til, hvad der skal ske ved den enkelte episode. Så sker der noget med din iPhone, er det altid muligt at tage kontakt til dit forsikringsselskab for at høre, hvor de står i den konkrete sag.

Hvis du gerne vil dækkes ind under flere af disse scenarier, som din indboforsikring ikke dækker, kan det typisk lade sig gøre at købe en udvidet elektronikforsikring hos dit forsikringsselskab, så du netop kan blive dækket ind mod bl.a. vandskaber, tab eller lignende.

Køber du en udvidet elektronikforsikring for at dække din iPhone ind, kan du også glæde dig over, at alle dine øvrige elektronikprodukter typisk også vil være dækket ind under denne forsikring. Det kan være produkter som fjernsyn, tablets, smartwatches, anlæg osv.

Når du køber en ny iPhone i en forretning, vil de typisk tilbyde dig en forsikring for det produkt. Denne forsikring vil typisk dække langt de fleste d´tilfælde, og også mange af de scenarier hvor din indboforsikring ikke dækker. Dog skal du være opmærksom på, at denne ene forsikring i så fald ikke dækker dine øvrige elektronikprodukter, men altså kun den ene iPhone som du har fået tegnet en specifik forsikring på i butikken.

Så typisk vil det bedste valg være at tegne en udvidet elektronikforsikring, hvis du vil slippe billigst og få en forsikring, der dækker alle dine elektroniske produkter.

Dækker min indboforsikring mit telt på festival?

Hvis du godt kan lide at tage på festival engang imellem, kan det være rart at vide, hvordan du er stillet, hvis du skulle være så uheldig at få stjålet noget i dit telt, eller hvis du mister din mobil midt på festivallen. Der gælder igen forskellige regler, alt efter hvilket scenarie du er ude for. Her tager vi et kig på, hvordan du er dækket ind af din indboforsikring ved de forskellige scenarier, du kan komme ud for på en ellers fed festival.

Teltet

Hvis du er på festival, er der gode chancer for, at du har valgt at ligge i telt, ligesom tusindvis af andre mennesker på festivallen. Hvert år på de danske festivaller sker der dog desværre rigtig mange tyverier i teltene, og det kan være svært at finde ud af, hvordan du er stillet rent forsikringsmæssigt, hvis du eksempelvis har haft indbrud i dit telt på en festival.

Først og fremmest kan vi glæde dig med, at ja, din indboforsikring dækker, hvis du har haft indbrud i dit telt på en festival. Men, der er dog nogle særlige krav og regler, som gør sig gældende ved indbrud i telte, som vi løber igennem her.

Først og fremmest er det utroligt vigtigt, at du husker at aflåse dit telt med eksempelvis en hængelås, når du forlader det. Hvis der har været en ubuden gæst inde og tage noget i di telt, er du desværre ikke dækket ind, hvis teltet ikke har været aflåst. Så derfor er det rigtig vigtigt, at du har en hængelås med på pakkelisten, når du skal pakke til årets Roskilde Festival.

Derudover skal dit telt også være helt forseglet, før forsikringen dækker. Kan tyven få adgang ved at kravle under teltdugen eller igennem en side på teltet, dækker din forsikring ikke. Det skal være 100% lukket, og åbningen skal være aflåst med en hængelås, før din indboforsikring dækker ved tyveri i dit telt.

Dernæst skal du være opmærksom på, at din indboforsikring ikke dækker ved tyveri af smykker eller penge. Ej heller hvis dit telt har været aflåst. Derfor er det rigtig vigtigt, at du ikke efterlader alle dine penge eller dine vigtige smykker i dit telt. For selvom det er aflåst, er du stadig ikke forsikret ved tyveri af disse genstande. I dette tilfælde anbefaler vi dig, at du altid har alle dine penge med dig eller helt undlader at bruge kontanter, nu hvor mange festivaller er begyndt at indføre MobilePay betaling stort set alle steder. Og de vigtige smykker bør du lade blive derhjemme, da der altså eller ikke er noget at gøre rent forsikringsmæssigt, hvis disse skulle blive stjålet fra dit telt, når du er på festival.

Vigtige ting at gøre ved tyveri i teltet på en festival

Hvis du har været så uheldig at have haft indbrud i dit telt på¨en festival, er der et par vigtige tommelfingerregler, der er gode at huske på.

Først og fremmest er det vigtigt, at du får meldt tyveriet til politiet. Uanset om du har haft lås på teltet eller ej, er tyveriet stadig ulovligt, og derfor bør du opsøge politiet, der typisk vil være repræsenteret på en festival, eller alternativt ringe til dem og melde tyveriet.

Derudover er det også en rigtig god idé at tage billeder af teltet, hvor du bl.a. kan dokumentere indbruddet eller skader som en ødelagt lås eller hul i teltet som tyven har skåret for at komme ind. Disse billeder kan både anvendes af politiet og forsikringsselskabet når de skal tage stilling til din sag.

I den forbindelse kan det også være en rigtig god idé at gemme teltet, så forsikringsselskabet kan tage det med i deres vurdering af sagen. Jo mere bevismateriale du har at give til sagen, jo hurtigere vil det være for selskabet at træffe en beslutning, og derudover har du større chancer for at få en erstatning, hvis du kan dokumentere, hvad du har fået stjålet, og hvordan tyven har fået adgang til det.

Det skal du gøre ved lommetyveri

Har du sørget for at have dine vigtige ejendele på dig i lommer eller en taske, der kan lukkes forsvarligt til (eksempelvis ved lynlås), kan du desværre stadig være ude for, at du bliver bestjålet. Lommetyve er desværre også et kendt fænomen på festivaller, og således står du, hvis du skulle være ude fo at blive bestjålet i sådan et tilfælde.

Først og fremmest er det vigtigt at tilråbe tyven, såfremt du opdager, at du bliver bestjålet. Først og fremmest er det med til at øge andre festivalgængeres sikkerhed, da du gør dem opmærksom på, at der er en tyv i området. Dernæst er det hos udvalgte forsikringsselskaber skrevet direkte ind i deres betingelser, at du er forpligtet til at anråbe tyven, hvis du skulle blive bestjålet af bl.a. en lommetyv. Dette er bevismateriale i en eventuelt erstatningssag hos forsikringsselskabet.

Efter at du har anråbt tyven, skal du igen straks melde tyveriet til politeit, akkurat som du skal gøre det ved tyveri i dit telt. Efter du har meldt det til politiet, bør du tage kontakt til dit forsikringsselskab, så du kan komme i gang med at få oprettet en sag, og du kan få en eventuel erstatning for de ting, der skulle være blevet stjålet fra dig.

Så gode råd til sikkerheden af dine ting på en festival kan opsummeres således:

- Lås altid dit telt af

- Efterlad ikke kontanter, smykker eller dyre gadgets i dit telt

- Hav altid penge, punge og telefoner i aflukkede lommer eller tasker, når du har dem på dig

- Råb stop tyven, hvis du bliver bestjålet

- Anmeld tyveriet til politiet straks efter

- Kontakt dit forsikringsselskab efterfølgende

- Undgå at have mange kontanter med dig på festival – brug kort eller MobilePay hvis muligt

- Tag billeder af dit telt og gem teltet, hvis du har været udsat for tyveri

Skal jeg betale for min indboforsikring årligt, kvartalvis eller månedligt?

Engang var det sådan, at man kun kunne betale sine forsikringer en gang om året eller hvert halve år. Men sådan er det heldigvis ikke mere. For mange mennesker kan det nemlig være svært at overskue at skulle betale en forsikring for et helt år af gangen. Har man ikke 100% styr på sit budget kan man nemt blive overrasket, når der pludselig ligger en regning på et par tusinde kroner i indbakken eller postkassen, som man lige havde glemt alt om ville komme.

Derfor har mange forsikringsselskaber valgt at tilbyde deres kunder den mulighed at kunne betale for forsikringerne en gang om måneden, akkurat som du kender det fra dit mobilabonnement. Det er naturligvis op til den enkelte, hvordan det passer bedst at betale sine regninger. Nogle mennesker kan godt lide bare at tilføje regningerne til betalingsservice og så ellers betale dem en gang i kvartalet eller hvert halve år. Men der findes også masser af mennesker, der godt kan lide at betale deres regninger selv, måned til måned, da det kan give et bedre overblikover, hvad man har til rådighed i den enkelte måned.

Det anbefales at tilknytte dine regninger til betalingsservice, så du ikke en dag kommer til at glemme at betale en af dine regninger. Så slipper du også for selv at skulle sidde og betale regningerne manuelt, hvilket jo også sparer dig for en del tid.

Enkelte forsikringsselskaber tilbyder også alternative betalingsmetoder. Er du eksempelvis kunde hos forsikringsselskabet Next, kan du betale dine regninger via MobilePay. Og når du samtidig har muligheden for at betale dine regninger månedligt, kan det næsten ikke blive nemmere at betale for sine forsikringer.

Er en indboforsikring lovpligtig?

Der er nogle forsikringer, der er lovpligtige. Det kan eksempelvis være en ansvarsforsikring til din bil, scooter eller knallert. Det kan også være en ansvarsforsikring til dine dyr som en hund eller en hest, hvis de nu skulle forvolde skader på andre mennesker eller andres ting. En brandforsikring er også påkrævet på din bolig, hvis du har et lån i huset.

Men hvad så med en indboforsikring? Er du også påkrævet at tegne sådan en ved siden af de andre forsikringer, eller kan du rent faktisk undvære en indboforsikring, hvis du ikke har råd eller lyst til at have en?

Det korte svar er, at en indboforsikring IKKE er lovpligtig. Du er altså ikke forpligtet til at have en indboforsikring. Dermed er det altså dit helt eget valg, om du vil have en indboforsikring eller ej. Der er ikke nogen, der kan tvinge dig til at tegne en indboforsikring, hvis du ikke har lyst til at have en.

Men betyder det så, at det anbefales at vælge indboforsikringen fra? På ingen måde.

Som vim allerede har været inde på, så er det virkelig ærgerligt at stå med et indbrud eller et uheld, der gør, at du mister enkelte eller flere af dine ting og ejendele, og så ikke hav en indboforsikring at trække på. Så selvom du ikke er forpligtet til at have en indboforsikring, anbefales det dog stadig, at du får tegnet dig en, så de fleste af dine ejendele er dækket ind.

Har du ikke lyst til at bruge penge på en indboforsikring, er der ikke nogen, der kan tvinge dig til at få en. Har du en bil, er du i følge loven forpligtet til at have en ansvarsforsikring, som dækker for de skader du eventuelt måtte lave med din bil på andre biler eller bilister. Det er rimelig logisk, da du i din bil desværre kan komme til at påføre skade på andre trafikanter eller andre biler.

Men når det kommer til en indboforsikring, er det kun dig selv, og eventuelt de øvrige i din husstand, det måtte gå ud over, hvis uheldet er ude, og du ikke har en indboforsikring. Derfor er det ikke lovpligtig, da det ikke vil gå ud over andre mennesker, hvis du eksempelvis har indbrud og får stjålet et tv, eller en kortslutning gør det af med dit dyre B&O anlæg. Det vil være ærgerligt, men i disse tilfælde kun for dig, og dermed har man ikke valgt at lovgive for ”surt-uheld” skader på dine egne ting.

Dog kan vi nemt blive enige om, at det ville være ærgerligt at miste et B&O anlæg til en kortslutning. Lad os eksempelvis sige, at du har været ude og give 15.000 kroner for et nyt anlæg, og det dagen efter kortslutter på grund af en fejl med strømmen i din bolig. Vil det så ikke være ærgerligt at stå der uden en indboforsikring og et tab på 15.000 kroner? Så kan det godt være, at du har sparet de 150 kroner om måneden på en indboforsikring, men nu har du altså lige tabt 15.000 kroner på dit ellers splinternye anlæg. For ikke at tale om andre ting, der måtte have taget skade ved en kortslutning.

Så selvom den ikke er lovpligtig, kan det være en rigtig god idé at tænke over det to eller tre gange, inden du vælger at fravælge en indboforsikring. For der kan være meget mere at miste ved ikke at have en indboforsikring, end det koster at have en. Mange unge mennesker begår den fejl ikke at tegne en indboforsikring, og den dag der så sker noget med nogle af deres ting, kommer det hurtigt til at koste dem mange tusinde kroner af egen lomme for at erstatte disse genstande.

Så er det altså billigere at betale for en indboforsikring, som koster det samme som to pizzaer om måneden eller to af dine streamingtjenester, som du sikkert ikke har noget problem med at finde råd til i dit månedlige budget – har jeg ret?

Indboforsikring pris – beregn prisen på din indboforsikring

Hvis du gerne vil finde frem til den bedste indboforsikring eller den billigste, anbefaler vi dig at anvende følgende tilbudstjeneste til dette. Det er 100%gratis og uforpligtende, og det foregår på den måde, at du anmoder om at få tre tilbud på en indboforsikring, hvorefter du så vil modtage tre uafhængige og skræddersyet tilbud, som passer til dine behov.

Disse tilbud er helt gratis og uforpligtende, så det eneste, du skal gøre, er at læne dig tilbage og vente på, at tilbuddene kommer til dig. Når du så har modtaget tilbuddene, kan du vælge den løsning, der virker bedste for dig. Er der ikke nogen af tilbuddene, du bryder dig om, er du også fri til at sige nej tak, og så har det ikke kostet dig noget andet end et par minutter, som det tog at kigge tilbuddene igennem.